Geld anlegen in Fonds & Projekte die die Welt verbessern

Ein Kernthema bei uns: Musterdepots für Erneuerbaren Energien und Nachhaltigkeit, und Projekte die diese Themen unterstützen.

Nachhaltige Fonds: Ökologisches Invest mit Risikostreuung

Neben der Unternehmens-Auswahl in den hier vorgestellten Fonds, die nach strikten ethischen, ökologischen und nicht zuletzt wirtschaftlichen Kriterien stattfindet, ist ein Kernvorteil die Risikostreuung, durch die große Zahl an Unternehmen in die investiert wird.

Nachhaltige Projekte: eine gute Geldanlage

Durch Projekte können Sie die grüne Geldanlage in Rein-Form betreiben. Sie investieren gezielt und direkt in Sachwerte wie Windkraftanlagen, Photovoltaik-Kraftwerke, nachhaltige Immobilien oder Aufforstungen.

- Globaler, langanhaltender Trend zu Erneuerbaren Energien

- bei Beachtung der Mindestanlagedauern gute Sicherheit

- langfristig sehr gute Renditen zu erwarten

- Musterdepots für Solarfonds, Windfonds, Wasserkraftfonds (niedrige Kostenstruktur)

- verschiedene Haupt-Wirkungen: Solar, Wasserkraft, Windkraft, Biomasse

- Auch Anlagen in Holz, Mikrokredite und mehr bieten attraktive Perspektiven

- Erträge maximieren, Verluste minimieren, automatische informiert bleiben: Eva

Übersicht aktuell empfohlener nachhaltiger Investments

Kurzbeschreibung:

- Investieren Sie in eine nachhaltige Zukunft

- Unverbindliche 10-Jahresprognose für 100.000 €: 213.902 € (BVI-Methode)

- Innovative Themeninvestments

Kurzbeschreibung:

- Den Energieträger Wasserstoff fördern

- Eines der Topthemen unserer Zeit - die sichere und nachhaltige Energieversorgung mit grünem Wasserstoff

- Breit gestreut in Dutzende Wasserstoff-Aktien weltweit investieren

Besonderheiten:

- Mit dem GG Wasserstoff investieren Sie in Deutschlands ersten Wasserstoff-Aktienfonds

- langfristig hohe Renditen möglich

- Klarer Umweltnutzen: Energiewende ohne Wasserstoff nicht denkbar

Kurzbeschreibung:

- So wirkt Ihr Geld positiv auf Mensch und Natur

- Unverbindliche 10-Jahresprognose für 100.000 €: 202.715 € (BVI-Methode)

- Nachhaltige Aktien als langfristig attraktivste Lösung

Kurzbeschreibung:

- Legen Sie Ihr Geld sinnvoll an

- Unverbindliche 10-Jahresprognose für 100.000 €: 192.636 € (BVI-Methode)

- goldene Mitte: wenig Schwankung, gute Rendite

Kurzbeschreibung:

- Sie legen Ihr Geld mit Sinn an

- Unverbindliche 10-Jahresprognose für 100.000 €: 110.112 € (BVI-Methode)

- Sie fördern nachhaltige Unternehmen und Staaten

Kurzbeschreibung:

- Friedens-Nobelpreis 2006 für die Idee Mikrofinanz

- Sozial sehr wertvoll, finanziell lohnend

- Unverbindliche 10-Jahresprognose für 100.000 €: 113.540 € (BVI-Methode)

Kurzbeschreibung:

- Investieren für den Klimaschutz

- Geldanlagen in Unternehmen für Energie-Effizienz, Erneuerbare Energien oder Energieeinsparungen

- Unverbindliche 10-Jahresprognose für 100.000 €: 437.506 € (BVI-Methode)

Kurzbeschreibung:

- In die besten Unternehmen des Wasser-Sektors investieren

- Den Durst der Welt stillen

- Unverbindliche 10-Jahresprognose für 100.000 €: 351.356 € (BVI-Methode)

Kurzbeschreibung:

- Den natürlichen Wertstoff Holz fördern

- Der weltweite Holzverbrauch nimmt jährlich zu, während die Waldflächen jedes Jahr abnehmen

- Unverbindliche 10-Jahresprognose für 100.000 €: 349.501 € (BVI-Methode)

Hinweis

Viele Banken und Anbieter drängen zur Zeit in den Bereichen Grüne Investments, weil diese „im Trend sind“. Wir arbeiten bereits seit fast 20 Jahren in diesem Bereich. Das heißt: Produkte, Empfehlungen und Projekte die Sie bei uns finden sind vorsichtig ausgewählt. Wir kennen die Hintergründe und Historie vieler Produkte und zeigen Ihnen daher nicht das was sich gerade „am Besten verkaufen lässt“, sondern was aus unserer Erfahrung heraus das Beste für Sie ist. Machen Sie unseren Grünes Geld Test und wir zeigen Ihnen die Anlagemöglichkeiten, die am Besten zu Ihnen passen.

CARMEN & GERD JUNKER

Nachhaltige Geldanlagen

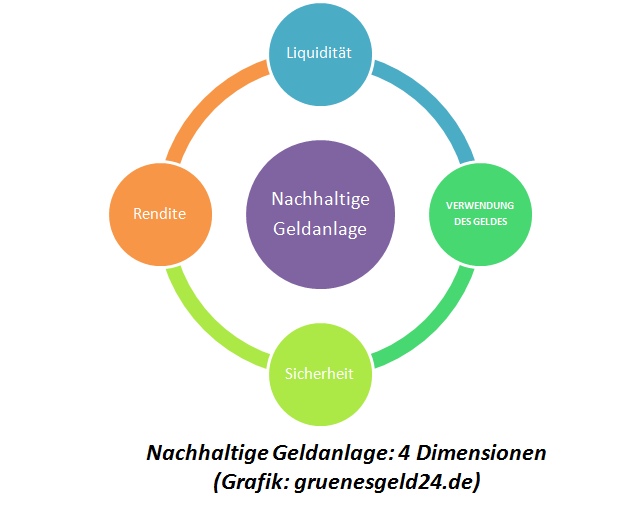

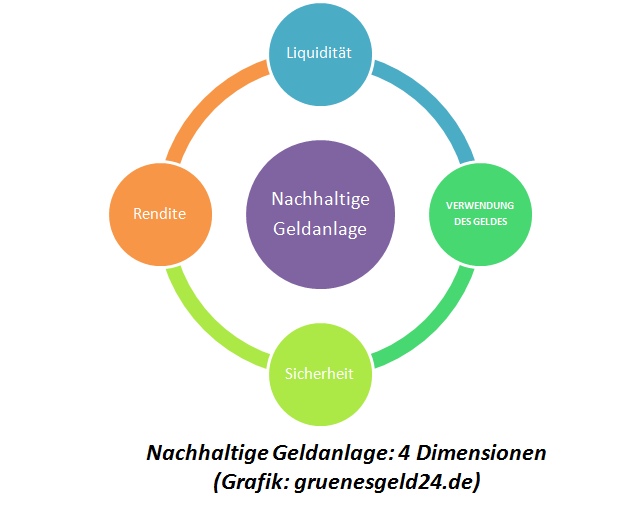

Bei der nachhaltigen Geldanlage wird das klassiche Ziel-Dreieck der Geldanlage um eine vierte Dimension erweitert.

Normalerweise werden nur die drei konkurrierenden Felder Liquidität, Sicherheit und Rendite betrachtet. Bei der nachhaltigen Geldanlage kommt als vierte, wichtige Dimension die Verwendung der Gelder dazu.

Bei der nachhaltigen Geldanlage werden die angelegten Gelder unter Beachtung ethisch-ökologischer Auswahlkriterien angelegt. Unternehmen und Staaten, die nicht nachhaltig handeln, werden gemieden. In Unternehmen und Staaten, die besonders nachhaltig handeln, wird bewusst investiert.

Zahlreiche Studien, unter anderem die Meta-Studie über eine Vielzahl von Studien zu diesem Thema, von Prof. Schäfer von der Universität Stuttgart, haben nachgewiesn, dass die Nachhaltigkeit in der Geldanlage keine Rendite kostet, sondern gleich ist und in einigen Fällen sogar höher liegt.

Warum nachhaltig investieren?

Die Energiewende ist eine der gewaltigsten Umstellungen der Menschheit in den letzten Jahrhunderten. CO2 Einsparung, das Gleichgewicht zwischen Energieangebot und wachsender Energienachfrage sicherstellen und die Unabhängigkeit in der Energieversorgung sind dabei die wichtigsten Ziele.

Diese Debatte ist nicht neu. Aber das allgemeine Bewusstsein und die Notwendigkeit für schnelles Handeln sind so klar wie noch nie. Sie sind der Grund für das hohe Engagement von Regierungen weltweit.

Heute entfallen immer noch 60 % unserer Energieversorgung auf die umweltverschmutzenden Energieträgern Erdöl und Kohle. Doch die Umsetzung neuer Projekte in den Bereichen Wasser-, Wind-, Sonnen-, Erdwärme-, Gezeitenenergie, Biotreibstoff usw. wächst kontinuierlich überll auf der Welt. Trotzdem werden noch 65 % aller Emissionen durch unseren Energiekonsum verursacht.

Unter allen Musterdepots in unserem Angebot versprechen die Musterdepots für Wind Fonds und Erneuerbare Energien Fonds die langfristig höchsten Wertentwicklungen. Denn die Umwandlung unserer Gesellschaft weg von fossilen und endlichen Energieträgern hin zu sauberen Energien bedingt ein jahrezehntelanges Wachstum im Bereich der erneuerbaren Energien. Das wissen wir heute. Genauso wissen wir auch, dass wir erst am Anfang einer langen Erfolgsgeschichte stehen.

Von dieser Erfolgsgeschichte profitieren neben Natur und Mensch auch die Wind Fonds und Erneuerbaren Energie Fonds. Und damit Ihr Geldbeutel.

Was Grünes Geld unterstützt

Mit Grünes Geld können Sie gezielt steuern, welche Bereiche Sie besonders unterstützten möchten. Die Themen grünes Investment und nachhaltige Investments sind vielfältig – schauen Sie sich einfach auf unserer Seite in Ruhe um. Neben den Themenschwerpunkten wie Wasser oder Klimawandel ist auch der breit angelegte Vermögensaufbau, z.B. für Ihre Altersvorsorge, sehr interessant.

Welche Anlageformen Grünes Geld bietet

Mit Grünes Geld können Sie perfekt fürs Alter vorsorgen oder für andere Gründe Vermögen aufbauen und erhalten. Mit unserer hier vorgestellten breiten Auswahl von Produkten der Umwelt Banken und Nachhaltigen Banken können alle gängigen Anlagebedürfnisse erfüllt werden. Für darüber hinaus gehende Fragen wenden Sie sich einfach über „Kontakt“ persönlich an uns. Wir sind für Sie und Ihr Umweltsparen da.

Warum Grünes Geld wirkt

Alle Unternehmen, in die die grüne Geldanlage investiert, werden regelmäßig nach ethischen und ökologischen Kriterien überprüft. Damit können Sie sicher sein, dass Ihr Geld nur bei den Unternehmen angelegt wird, die auch verantwortlich handeln – und der Einfluss dieser Unternehmen wächst durch Ihr Kapital wieder ein kleines Stück. Noch direkter geht es mit den Solarfonds, Wind Fonds oder Erneuerbare Energien Fonds – ohne Umwege direkt zu mehr sauberer Energie.

Weshalb sich Grünes Geld auch für den Geldbeutel lohnt

Seit es Ökofonds und Umweltfonds gibt, halten sich hartnäckig Gerüchte, dass sich diese Art von Geldanlage bei nachhaltigen Banken nicht lohnt. Nachhaltige Investments seien zu unsicher und zu wenig orientiert an hohem Wachstumspotenzial. Nun, das Gegenteil ist der Fall.